Bạn có bao giờ bị mắc kẹt giữa hai luồng suy nghĩ “Mình cần phải tiết kiệm tiền!” và “Nhưng mình chỉ sống một lần trong đời, mình nên chi tiêu cho những thứ mình thích” chưa? Nếu có, đừng vội lo lắng vì hầu hết ai trong chúng ta cũng từng như vậy. Bởi lẽ, mỗi chúng ta đều đang cố gắng sống một cuộc đời tốt nhất. Và đôi khi, “một cuộc đời tốt nhất” có nghĩa là dùng bữa tại một nhà hàng sang trọng, sở hữu loại serum dưỡng da đắt tiền hoặc tự thưởng cho bản thân một chuyến du lịch đến trời Âu…

Quả thật, không thể phủ nhận giá trị của những hoạt động trên đối với đời sống tinh thần của chúng ta. Tuy nhiên, nếu năng lực tài chính chưa ổn định, việc tận hưởng cuộc sống theo cách này có thể sẽ ảnh hưởng đến mục tiêu tiết kiệm cho tương lai của bạn. Vì lẽ đó, đảm bảo cân bằng giữa việc chi tiêu cho hiện tại và tiết kiệm cho tương lai rất quan trọng. Theo Robin Growley – Giám đốc Bộ phận Tổng huy động khách hàng (Head of Consumer Deposits) tại Ngân hàng Hoa Kỳ (Bank of America), sở hữu một quỹ tài chính là bí quyết để đạt được mục tiêu trên. Bà cho rằng, quỹ tài chính sẽ giúp mỗi người nắm rõ tình hình tài chính của bản thân để quản lý chi tiêu hàng tháng hiệu quả. Tuy nhiên, đây lại là một “nhiệm vụ” không mấy dễ dàng. Sau đây là 5 lời khuyên giúp bạn xây dựng quỹ tài chính để cân bằng chi giữa việc chi tiêu và tiết kiệm.

Chọn phương pháp lập quỹ tài chính phù hợp

Ảnh: Pexels/Olia Danilevich

Quỹ tài chính là công cụ hỗ trợ bạn theo dõi tình hình tài chính, các khoản thu, chi, tiết kiệm hàng tháng. Có khá nhiều phương pháp lập quỹ, nhưng phương pháp tốt nhất phải là phương pháp phù hợp với phong cách, lối sống của bạn. Sau đây là 3 phương pháp phổ biến bạn có thể thử áp dụng:

Dùng bảng tính

Sử dụng bảng tính trên Microsoft Excel hay Google Sheet là một cách lập ngân sách và theo dõi các khoản tiền của bạn khá tiện lợi. Để bắt đầu, bạn chỉ cần tìm kiếm một mẫu bảng quản lý tài chính trên Google, tải về và tùy chỉnh theo sở thích. Cách làm này được khá nhiều người lựa chọn vì tính nhanh chóng, tự động của nó – bạn chỉ cần nhập các con số cần thiết vào bảng và những hàm tính toán được thiết lập sẵn sẽ giúp bạn xử lý phần còn lại.

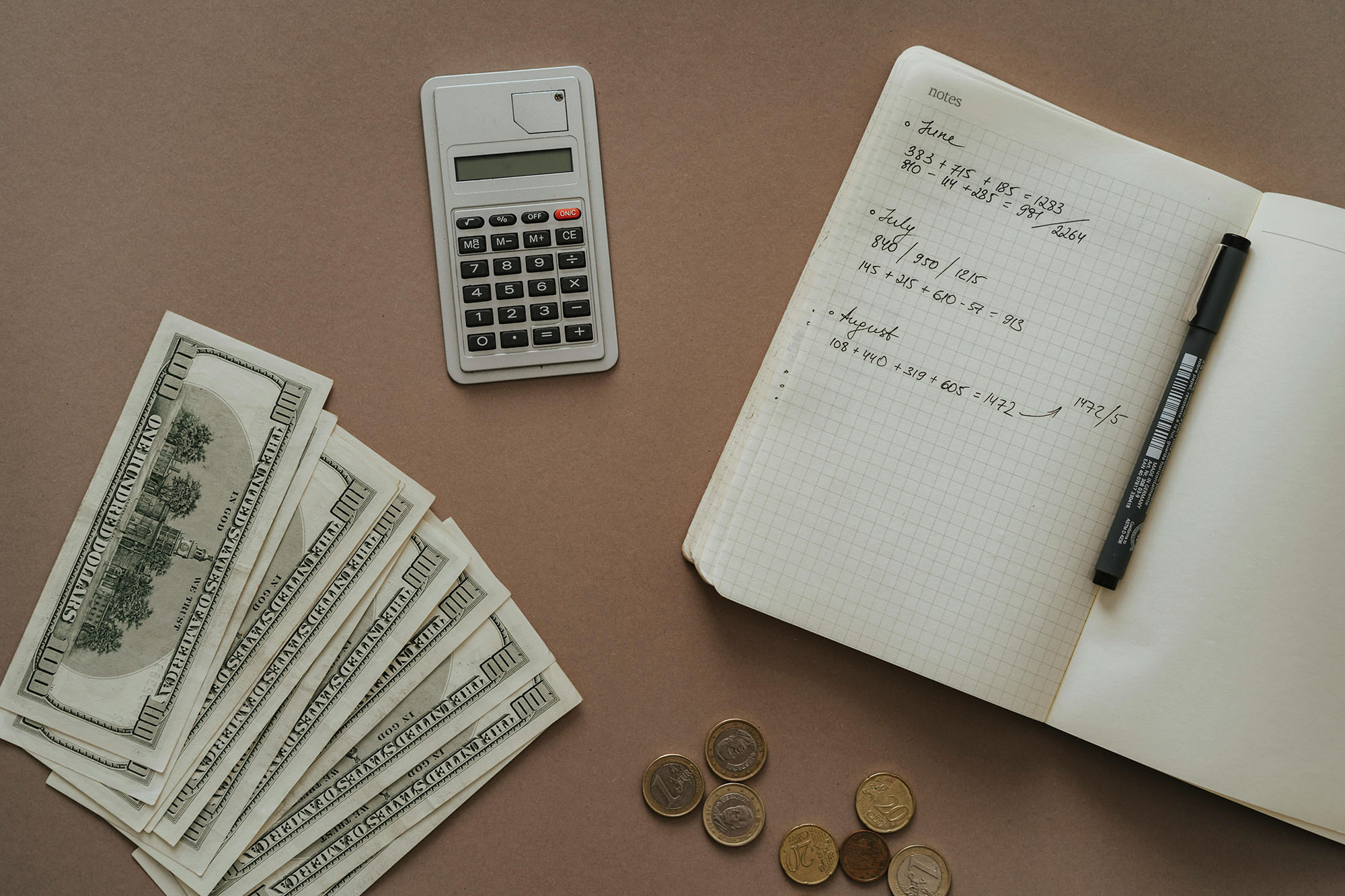

Viết tay

Nếu không thích làm việc trên máy tính hay điện thoại, hãy thử quản lý tài chính của bạn bằng cách truyền thống. Theo đó, bạn sẽ thực hiện các công việc tính toán, kiểm tra ngân sách hoàn toàn trên giấy. Phương pháp này có khả năng giúp bạn phòng tránh nguy cơ thất lạc dữ liệu, đồng thời rèn luyện tính kiên nhẫn, tỉ mỉ.

Ảnh: Pexels/Karolina Grabowska

Sử dụng ứng dụng

Chúng ta đang sống trong thời đại công nghệ cao – nơi bạn có thể tìm đến các ứng dụng để hỗ trợ thực hiện một công việc nào đó. Quản lý tài chính cũng không ngoại lệ. Hiện nay, có khá nhiều ứng dụng giúp bạn lập ngân sách và quản lý chi tiêu hiệu quả. Chỉ cần gõ từ khóa ứng dụng bạn mong muốn trên App Store và Google Play như “tiết kiệm”, “chi tiêu”, một loạt ứng dụng liên quan sẽ được đề xuất và bạn có thể tham khảo các đánh giá từ một số người dùng trước đây.

Đặt mục tiêu chi tiêu – tiết kiệm rõ ràng

Những cuộc vui chơi cùng đồng nghiệp hay những chuyến du lịch cùng hội bạn thân – tất cả đều góp phần gia tăng tiêu sản. Song, việc này không có nghĩa là bạn phải từ bỏ những điều trên chỉ để tiết kiệm bởi vì những cuộc hội họp, vui chơi đều có ý nghĩa củng cố các mối quan hệ và giải tỏa tinh thần. Thay vào đó, bạn cần đảm bảo không chi quá nhiều vào danh mục này. Một cách phân bổ chi tiêu hợp lý là áp dụng quy tắc 50/30/20, trong đó: 50% ngân sách dành cho chi phí sinh hoạt cơ bản, 30% dành cho nhu cầu, mong muốn cá nhân và 20% để tiết kiệm.

Xem thêm

• Đâu là cách cải thiện khả năng quản lý tiền bạc của 12 cung hoàng đạo?

• Bật mí những thói quen chi tiêu giúp bạn ổn định tình hình tài chính

• 6 cách giúp bạn chi tiêu hiệu quả ở độ tuổi 20

Tuy nhiên, nếu những chi phí như tiền thuê nhà, mua xe và nhu yếu phẩm của bạn tương đối cao, bạn có thể phân bổ nhiều hơn cho danh mục này. Thậm chí, nếu tỷ lệ chi tiêu của bạn là 70/20/10, đừng quá căng thẳng vì ít nhất bạn đã có một kế hoạch chi tiêu – tiết kiệm rõ ràng. Thay vì khổ sở tìm cách chi tiêu dè sẻn, bạn nên tìm cách gia tăng thu nhập và tiếp tục tuân thủ theo các tỷ lệ đã đề ra. Khi đã có thu nhập ổn định hơn so với trước đây, bạn có thể thoải mái hơn trong việc điều chỉnh số phần trăm tiết kiệm để đáp ứng được nhu cầu chi tiêu nhưng vẫn đóng góp vào khoản tiết kiệm một cách phù hợp.

Ảnh: Pexels/Karolina Grabowska

Thay đổi mục tiêu tiết kiệm để chi trả các khoản vay, khoản nợ

Nếu bạn đang đối mặt với những khoản vay, khoản nợ, nỗ lực tiết kiệm có thể trở thành “công dã tràng”. Trong trường hợp này, thay vì dành 10-20% ngân sách hàng tháng để tiết kiệm, bạn nên dành một phần số tiền đó để trả các khoản vay, khoản nợ và dành một phần nhỏ hơn để tiết kiệm. Thời điểm hoàn tất việc chi trả và thu nhập tăng lên, bạn có thể bắt đầu nâng số tiền đóng góp vào quỹ tiết kiệm của mình.

Có sự điều chỉnh phù hợp

Thông thường, thu nhập lẫn chi tiêu của bạn sẽ không cố định và luôn có khả năng thay đổi. Do đó, bạn nên kiểm tra định kỳ, xem xét lại quỹ tài chính để kịp thời dự trù cho những khoản chi quá lớn có khả năng phát sinh. Thêm vào đó, đừng quên thực hiện những điều chỉnh cần thiết nếu nhận thấy bất kỳ dấu hiệu đáng báo động nào về tình hình tài chính của bản thân.

Tham gia đầu tư

Ảnh: Unsplash/Jakub Zerdzicki

Khi đã tiết kiệm được một khoản tiền tương đối, hãy thử bắt đầu làm giàu bằng cách đầu tư. Trái với lầm tưởng của nhiều người rằng đây là lĩnh vực chỉ dành cho những người vững vàng về tài chính, bạn hoàn toàn có thể tham gia vào thị trường đầu tư với ngân sách khoảng vài triệu đồng. Ngoài ra, đừng để nỗi lo chưa đủ kiến thức về đầu tư ngăn cản bạn bắt đầu. Hiện nay, có rất nhiều tài liệu hay công cụ giúp bạn tự học hỏi, trau dồi. Tuy nhiên, vì lĩnh vực đầu tư vốn tồn tại nhiều rủi ro, bạn nên cân nhắc kỹ lưỡng trước khi ra quyết định và dùng riêng một khoản tiền cho mục đích đầu tư thay vì lấy nguồn tiền khác đắp vào “vô tội vạ” để đảm bảo an toàn tài chính của bản thân.

Chi tiêu và tiết kiệm tưởng chừng là hai nhu cầu hoàn toàn đối lập nhau. Tuy nhiên, bạn vẫn có thể cân bằng chúng bằng cách chủ chủ động lập và quản lý ngân sách cá nhân. Hy vọng những lời khuyên trên sẽ giúp bạn chinh phục nhiệm vụ này và đảm bảo sức khỏe tài chính của bản thân nhé!